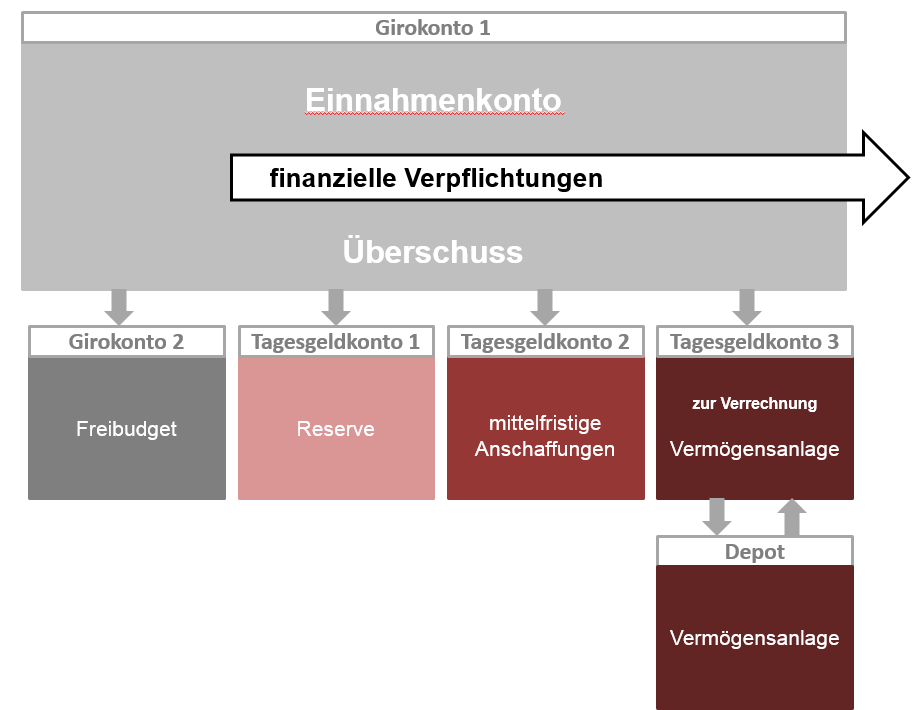

Zusätzlich zu meiner Fehleranalyse blicke ich zum Jahresende immer auf mein persönliches Finanzjahr zurück. Was war gut und wo habe ich Fehler gemacht, die ich in Zukunft verbessern kann? Meine Bilanz, auch im Vergleich zum DAX, möchte ich Dir in diesem Artikel gerne vorstellen. An dieser Stelle erfolgt von mir der Hinweis, dass meine Notfallreserve und die Gelder für mittelfristige Anschaffungen aus der Bilanz herausgerechnet wurden, da es sich hierbei nicht um Mittel zum Investieren handelt. Es geht also nur um den Bereich Vermögensanlage in meinem Finanzsetup.

Ich schreibe jedoch nicht über meine Ergebnisse, um mich als Experte zu positionieren oder zu zeigen, welch toller Anleger ich bin. Das glaube ich auch gar nicht. Ich möchte vielmehr interessierte Anfänger motivieren, sich in einem gewissen Maße mit der Börse zu beschäftigen. An meinem eigenen Beispiel möchte ich zeigen, was man als „Normalo“ erreichen kann.

Alle Ziele erreicht? Und wie war der Vergleich zum DAX?

Der Rückblick auf mein Finanzjahr 2017 ist sehr erfreulich und zufriedenstellend ausgefallen. Meine Zielrendite von 7-9 % pro Jahr habe ich erneut deutlich übertroffen. Zusätzlich wollte ich meine passiven Erträge steigern und mit meinem Cashbestand restriktiver umgehen.

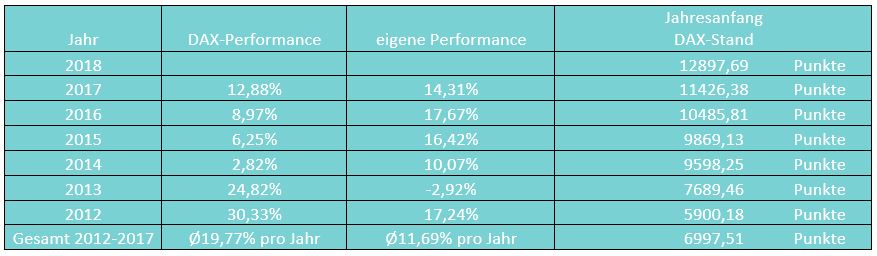

Der DAX hat im vergangenen Jahr eine Performance von 12,88 % erreicht. Meine Rendite für 2017 liegt bei 14,31 % nach Steuern. Dieser Wert bezieht sich auf mein Gesamtportfolio und nicht nur auf mein Depot. Wenn ich mein Geld auf dem Tagesgeldkonto gebunkert hätte, hätte mir das 0,45 % erbracht. Das ist schon ein gehöriger Unterschied. Ich muss aber dazu sagen, dass diese Erhebungen für mich nur eine nette Spielerei ist, die man nicht so ernst nehmen sollte.

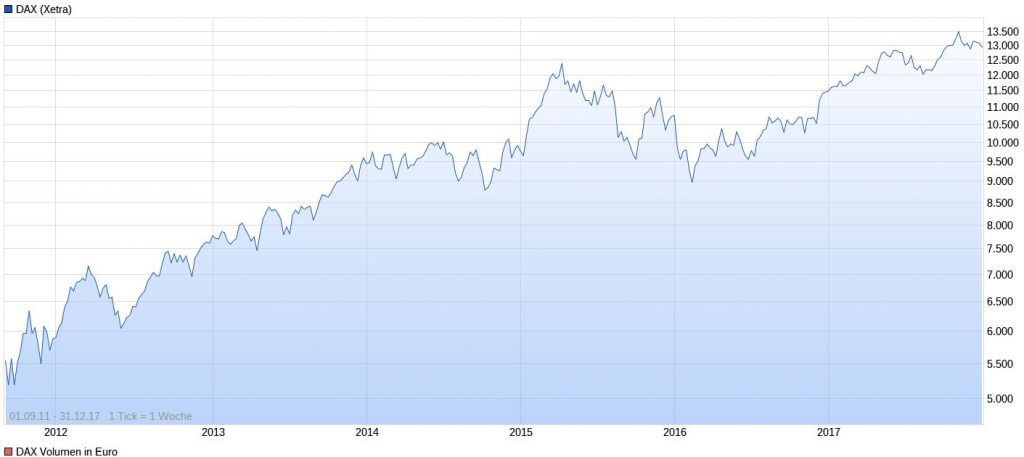

Im vergangenen Jahr habe ich also den DAX geschlagen. Auf 6-Jahres-Sicht sieht das Ganze schon ganz anders aus. Da beträgt die DAX-Entwicklung stattliche 19,77 % pro Jahr. Ich habe hingegen „nur“ einen Wert von 11,69 % p.a. erreicht. Das liegt in erster Linie an den „sicheren“ Assetklassen wie dem Cashbestand und meinem Bausparvertrag, die zwar wenig bis gar nicht schwanken, aber unter dem Strich auch kaum Rendite abliefern.

Die nachfolgende kleine Tabelle zeigt die Entwicklung meines Gesamtportfolios im Vergleich zum DAX seit ich mit meinem Geld an den Kapitalmärkten aktiv bin. Es hat sich also wieder einmal gelohnt, Geld zu investieren und nicht nur auf einem schlecht verzinsten Konto herumliegen zu lassen.

Die Frage, ob ich den DAX als Benchmark heranziehen sollte, kann man vermutlich endlos lange diskutieren. Ich habe mich für den DAX entschieden, weil es hierzulande der bekannteste Index ist und ich ihn in meinem Depot prozentual am höchsten gewichtet habe. Allerdings haben die US-Werte gerade im vergangenen Jahr stark aufgeholt.

Falls nun jemand von Euch einwenden möchte, dass die geringfügig bessere Entwicklung meines Depots in 2017 im Vergleich mit dem DAX den Aufwand, den ich betreibe, nicht rechtfertigt, finde ich das durchaus berechtigt. Erst recht, wenn man sich die längerfristige Bilanz anschaut. Mit einem herkömmlichen ETF auf den DAX als Einmalanlage am 01.01.2012 wäre man bis heute also deutlich besser gefahren, hätte sich sogar entspannt zurücklehnen können und so gut wie gar keine Arbeit dafür verrichten müssen.

Ich betreibe den Aufwand jedoch gerne und die Beschäftigung mit der Börse und seinen Unternehmen macht mich nicht dümmer, sondern bildet mich weiter. Außerdem finde ich, dass man einen kompletten Börsenzyklus inkl. „Crash“ durchlaufen sollte, um eine abschließende Bilanz ziehen zu können.

Die Geldanlage mittels ETF-Produkten halte ich jedoch für die allermeisten Privatanleger für die sinnvollste Variante. Sie können passiv investieren, müssen sich kaum mit ihren Investments beschäftigen und können aber trotzdem von den Chancen der Märkte profitieren. Wenn ich irgendwann nicht mehr bereit sein sollte, Zeit in meine Börsengeschäfte investieren zu wollen, würde ich mein Depot auch auf ETF-Produkte umstellen.

Passive Erträge und Sparquote

Meine passiven Erträge haben sich im sechsten Jahr in Folge erhöht. In diesem Jahr um 17,7 %. Enthalten sind hier alle Einnahmen durch Dividenden und Zinsen.

Die monatliche Sparquote konnte um 15 % gesteigert werden und beträgt nun 21 % von meinem Monatseinkommen. Da sich mein Gehalt deutlich erhöht hat, hat sich die Sparquote im Vergleich zum Vorjahr trotzdem etwas abgesenkt. Dieser Rückgang ist für mich kein Problem, da im kommenden Monat eine weitere Gehaltssteigerung wartet. Alle Töpfe aus meinem Finanzsetup sind ausreichend gefüllt, so dass sie vollständig meinem Depot zufließen kann. Dadurch wird sich auch meine Sparquote wieder erhöhen. Zwar bin ich immer bestrebt meine Sparquote zu steigern, möchte jedoch nicht das Gefühl haben auf etwas verzichten zu müssen. Sparen um jeden Preis oder Geiz sind nicht mein Ding.

P2P-Kredite

Meine P2P-Investitionen bei Mintos werden aktuell mit 11,72 % verzinst. Insgesamt liegen 6,57 % meines Vermögens bei Mintos*.

Die Fehleinschätzung 2017

Im News-Beitrag April 2017 hatte ich ausführlich über meine Gedanken zur Aurelius-Aktie berichtet. Damals bin ich zu dem Ergebnis gekommen, dass mir ein Investment zu risikoreich wäre. Diese Einschätzung dürfte im Nachgang zu ängstlich gewesen sein, wenn man sich die Entwicklung Aurelius-Aktie seitdem genauer ansieht. Mir ist es jedoch lieber, einmal eine Chance nicht zu nutzen als zu sehr ins Risiko zu gehen. Von daher kann ich damit gut leben.

„Einer Straßenbahn und einer Aktie darf man nie nachlaufen. Nur Geduld: Die nächste kommt mit Sicherheit.“ (André Kostolany)

Insgesamt bin ich im vergangenen Jahr bei der Umsetzung meiner Strategie sehr konsequent gewesen. Auf meine Disziplin bin ich daher auch ein bisschen stolz. Trotz der Fehleinschätzung zu Aurelius sind vielleicht auch deswegen keine größeren Fehler passiert.

Ausblick 2018

Mit den Verkäufen von Pro Sieben Sat.1, RTL Group und meiner Fondsanlage in den DWS Top Dividende habe ich gegen Ende des vergangenen Jahres meinen Aktienanteil bereits verringert und mein Depot etwas ausgedünnt. Zur Begründung für den Verkauf hatte ich mich ja bereits im letzten Newsletter ausführlich geäußert. Wenn sich nichts gravierend anderes ergibt, würde ich mit den aktuellen Unternehmen in meinem Depot auch in die nächste Kauf- oder Verkaufsphase gehen und dann meine weiteren Handlungsoptionen prüfen. Aktienzukäufe sind bis dahin nicht geplant.

Im März wird mein Bausparvertrag zuteilungsreif. Ich benötige das Bauspardarlehen nicht und werde den Vertrag kündigen und den freiwerdenden Betrag lieber meinem Cashbestand zuschreiben. Zusätzlich werde ich mir eine Alternative überlegen müssen, wie ich künftig die vermögenswirksamen Leistungen investieren möchte.

Damit werden meine Assets von der Anzahl her im Jahr 2018 weiter reduziert und beschränken sich noch auf Tagesgeld, Aktien, Edelmetalle und P2P-Kredite. Sollten die Aktienmärkte weiter steigen, werde ich mich auch weiterhin auf die Erhöhung der Cashposition fokussieren.

Mittelfristig möchte ich eine zweite P2P-Plattform in mein Portfolio aufnehmen und ca. 10 % meines Geldes in diese Assetklasse investieren.

In meinem Portfolio befinden sich keine Optionen- keine Optionsscheine, keine Zertifikate, keine Derivate und auch keine Kryptowährungen. Das wären alles Themenfelder in die ich mich fachlich hineinkämpfen und wo ich ständig auf dem aktuellen Wissensstand bleiben müsste. Mein Vermögensaufbau soll so einfach wie möglich bleiben und klar strukturiert sein. Daher meide ich diese Assets.

Ob ich mit dieser Vorgehensweise 2018 erneut einen großen Index schlagen kann, ist mir nicht wichtig. Mein Blick erstreckt sich viel weiter in die Zukunft. Langfristig soll sich meine jährliche Rendite auf einem hohen Niveau bewegen.

Eine erneute Steigerung der Dividenden von Jahr zu Jahr strebe ich diesmal nicht an. Eine langfristige Steigerung ist mir wichtiger und macht mich in meinen Entscheidungen flexibler. Es darf also zukünftig ruhig mal ein Jahr dabei sein, wo meine Dividendeneinnahmen im Vergleich zum Vorjahr weniger werden.

Warum ich meine Aktienquote reduziert habe und keine weiteren Zukäufe plane, werde ich Dir in den kommenden Artikeln detailliert erläutern. Es wird in den nächsten Wochen hauptsächlich darum gehen, wie du das antizyklische Investieren in die Praxis umsetzen kannst. Du darfst gespannt sein!

Wie ist Euer Anlagejahr 2017 gelaufen? Seid ihr zufrieden mit Euren Ergebnissen? Was sind Eure Pläne und Ziele für das neue Jahr? Ich freue mich auf Euren Kommentar!

Bild: © pixabay.de

* = Affiliate Link

Wichtiger Hinweis zu § 85 WpHG – Haftungsausschluss

Die hier vorgestellten und besprochenen Geldanlagen befinden sich teilweise in meinen privaten Depots oder auf der Beobachtungsliste. Alle Beiträge dienen lediglich der Information oder der Unterhaltung. Sie stellen ausdrücklich keinerlei Empfehlung oder Kaufaufforderung dar. Ich leiste keine rechtsgeschäftliche Anlageberatung und kann diese auch nicht ersetzen. Dies gilt für sämtliche Kommunikationswege. Bei den hier erläuterten Anlageentscheidungen handelt es sich um meine subjektive Meinung. Es wird ausdrücklich darauf hingewiesen, dass Geldanlagen immer mit Risiken behaftet sind, die bis zum Totalverlust führen können. Eine Haftung für eure Anlagenentscheidungen kann ich nicht übernehmen. Ihr handelt eigenverantwortlich und auf eigene Gefahr. Vor einer Anlageentscheidung empfehle ich euch die Inanspruchnahme einer professionellen Beratung.