P2P-Kredite auf Pump: Update nach dem ersten Jahr

Mein P2P-Cashflow-Projekt mit Fremdkapitalhebel läuft nun seit genau einem Jahr.

Meines Wissens nach, gibt es in Deutschland niemanden sonst, der ein solches oder ähnliches Investment dokumentiert und die Entwicklungen und Ergebnisse öffentlich teilt.

Trotzdem hätte ich mit diesem riesigen Interesse nie und nimmer gerechnet. Vielen Dank dafür!

Im heutigen Beitrag möchte ich euch gerne berichten, wie sich mein Investment auf Pump in den ersten zwölf Monaten im Umfeld der Corona-Pandemie geschlagen hat.

Dabei gehe ich davon aus, dass ihr schon über Grundkenntnisse im Bereich P2P-Kredite verfügt. Falls dem nicht so sein sollte, kann ich euch das gemeinsame Buch „Das 1×1 der P2P-Kredite – Wie du richtig in Privatkredite investierst*“ von Hobbyinvestor Sebastian und Vincent von FreakyFinance wärmstens empfehlen.

Zusammenfassung meines Projektes:

Im September 2019 habe ich insgesamt 20.000 Euro in P2P-Kredite investiert.

So weit so gut. Um dabei zusätzlich von einem Fremdkapitalhebel profitieren zu können, habe ich mir das notwendige Kapital in Form eines Darlehens bei der Bank of Scotland zu 3,09 % Zinsen besorgt.

Zur Diversifikation habe ich diese Summe auf drei sorgfältig ausgewählte, etablierte und nach meinen Erfahrungen zuverlässige P2P-Plattformen verteilt.

Das Kapital habe ich wie folgt aufgeteilt:

6000 Euro: Bondora Portfolio Pro

7000 Euro: Mintos*

7000 Euro: Estateguru*

Mein Darlehensvertrag sieht eine kostenlose Sondertilgungsoption vor, die mir sehr wichtig war und ist.

Dafür zahle ich bewusst etwas höhere Zinsen, kann aber dafür das Darlehen zu jeder Zeit vollständig oder in Teilen ohne Vorfälligkeitsentschädigung zurückzahlen, falls ich die monatliche Rate über 265,31 Euro nicht mehr für diesen Zweck erbringen oder aus anderen Gründen das Projekt beenden möchte. Der Kapitaldienst wird nicht durch das Projekt bedient, sondern aus meinem Einkommen bestritten.

Das Projekt startete am 01.09.2019 mit dem Darlehensantrag und läuft nun seit genau einem Jahr.

Der volle Betrag ist mit Hilfe der jeweiligen Auto-Invest-Funktionen seit Anfang Oktober 2019 in P2P-Kredite investiert und wirft seitdem täglich Zinsen ab.

Die Gesamtlaufzeit soll sieben Jahre betragen.

Meine Renditeerwartung für die P2P-Investments liegt bei 10,0 % pro Jahr vor Steuern.

Nach Abzug der Steuern und der Zinskosten für das Darlehen soll unterm Strich am Ende der Laufzeit ein Gewinn von 11.200 Euro übrig bleiben.

Diese Zielsetzung ergibt sich aus meiner Renditeerwartung und aus den Kreditzinsen, die ich damals mit der Bank of Scotland vereinbart habe.

Mir ist bewusst, dass es sich bei P2P-Krediten um ein Hochrisikoinvestment handelt. Dazu kommt noch, dass ich alles über ein Darlehen finanziere.

Ich habe mir das sehr gut überlegt und habe versucht sämtliche, mögliche Konsequenzen zu berücksichtigen und zu bewerten.

Ich freue mich sehr auf und über euer Feedback, bitte euch aber, dass ihr euch erst ein Urteil bildet, wenn ihr euch ein umfassendes Bild von meinem Projekt gemacht habt. Hierzu kann ich euch meine bisherigen Artikel zu diesem Thema sehr empfehlen.

Wenn ihr mehr zu meinem Investmentcase, meiner Planungsphase oder zu meinem Risiko-Management wissen möchtet, könnt ihr euch gerne noch einmal den Basis-Artikel bzw. die bisherigen Updates anschauen:

Wie haben sich meine P2P-Investments in den ersten 12 Monaten entwickelt?

Nach dem ersten Jahr ist es nun an der Zeit einen umfangreichen Zwischenstand zu erheben. Sehen wir uns dazu zuerst die bisherigen Erträge an. Auf dem Smartphone könnt ihr die vollständige Tabelle einsehen, indem ihr sie ganz einfach nach rechts schiebt.

Erträge

Monat: | Ertrag Mintos: | Ertrag Estateguru: | Ertrag Bondora: | Ertrag Peerberry: | Ertrag vor Kosten: | Zinskosten: | Ertrag nach Kosten: |

|---|---|---|---|---|---|---|---|

Sep | 35,01 € | 16,09 € | 9,09 € | 60,19 € | 0 € | 60,19 € | |

Okt | 64,18 € | 25,53 € | 57,73 € | 147,44 € | 0 € | 147,44 € | |

Nov | 66,59 € | 25,85 € | 70,18 € | 162,62 € | 51,42 € | 111,20 € | |

Dez | 70,93 € | 55,36 € | 63,35 € | 189,64 € | 50,88 € | 138,76 € | |

Jan | 68,78 € | 56,56 € | 66,32 € | 191,66 € | 50,33 € | 141,33 € | |

Feb | 71,85 € | 41,20 € | 64,23 € | 177,28 € | 49,79 € | 127,49 € | |

Mrz | 61,21 € | 58,41 € | 63,79 € | 183,41 € | 49,24 € | 134,17 € | |

Apr | 54,79 € | 88,20 € | 62,12 € | 205,11 € | 48,69 € | 156,42 € | |

Mai | 66,61 € | 49,79 € | 59,27 € | 8,81 € | 184,48 € | 48,14 € | 136,34 € |

Jun | 71,02 € | 32,89 € | 51,77 € | 10,67 € | 166,35 € | 47,59 € | 118,76 € |

Jul | 68,52 € | 85,25 € | 53,23 € | 9,21 € | 216,21 € | 47,04 € | 169,17 € |

Aug | 60,68 € | 71,93 € | 40,02 € | 8,30 € | 180,93 € | 46,48 € | 134,45 € |

Gesamt | 760,17 € | 610,05 € | 661,10 € | 36,99 € | 2068,32 € | 489,60 € | 1578,72 € |

Ertragsentwicklung 01.09.2019 – 31.08.2020

Insgesamt konnte ich in den ersten zwölf Monaten P2P-Zinsen in Höhe von 2068,32 Euro erwirtschaften.

Diese Einnahmen muss ich nun im nächsten Jahr in meiner Steuererklärung angeben.

Die höchsten Einnahmen entfallen mit 760,17 Euro auf Mintos*.

Bei Bondora* wurden mit 661,10 Euro die zweithöchsten Einnahmen generiert.

Das ist umso bemerkenswerter, da dort 1000 Euro weniger in P2P-Kredite angelegt waren als beim drittplatzierten Estateguru* mit 610,05 Euro.

Peerberry habe ich als vierte Plattform erst im Mai 2020 hinzugefügt. Hier konnte ich immerhin noch 36,99 Euro generieren.

Kosten

Die erste Kreditrate für mein Darlehen wurde erst im November 2019 und damit nach zwei Monaten der Laufzeit fällig. Bis heute habe ich insgesamt 2653,10 in 10 Raten je 265,31 Euro an die Bank of Scotland gezahlt.

Bei dem Darlehen handelt es sich um ein Annuitätendarlehen. Jede Rate setzt sich aus Zins und Tilgung zusammen. Mit fortschreitender Rückzahlung sinkt der Zinsanteil, wohingegen die Tilgungsquote gleichzeitig kontinuierlich steigt.

Meine Zinskosten für das Projekt belaufen sich nach einem Jahr auf 489,60 Euro.

Der Tilgungsanteil macht demnach 2163,50 Euro aus.

Aus dem anfänglichen Darlehensbetrag von 20.000 Euro sind nach dem ersten Jahr noch 17.836,50 Euro Schulden offen, die in den kommenden 73 Monaten zurückzuzahlen sind.

Vermögenssteigerung

Das Projekt startete am 01.09.2019 mit einem Vermögenswert von 0 Euro.

Stellt man nun das P2P-Vermögen von 22.068,32 Euro den Verbindlichkeiten über 17.836,50 Euro gegenüber, ergibt sich eine Vermögenszuwachs (erwirtschaftete P2P-Zinsen plus Tilgung) nach zwölf Monaten von 4.231,82 Euro.

Datum: | Wert des P2P-Kapitals: | Schulden: | P2P-Vermögen: | Zinskosten: | Tilgung: | aufgebautes Vermögen: |

|---|---|---|---|---|---|---|

01.09.2019 | 20.000 € | 20.000 € | 0 € | 0 € | 0 € | 0 € |

31.08.2020 | 22.068 € | 17.837 € | 2.653 € | 490 € | 2.164 € | 4.232 € |

Werte sind gerundet.

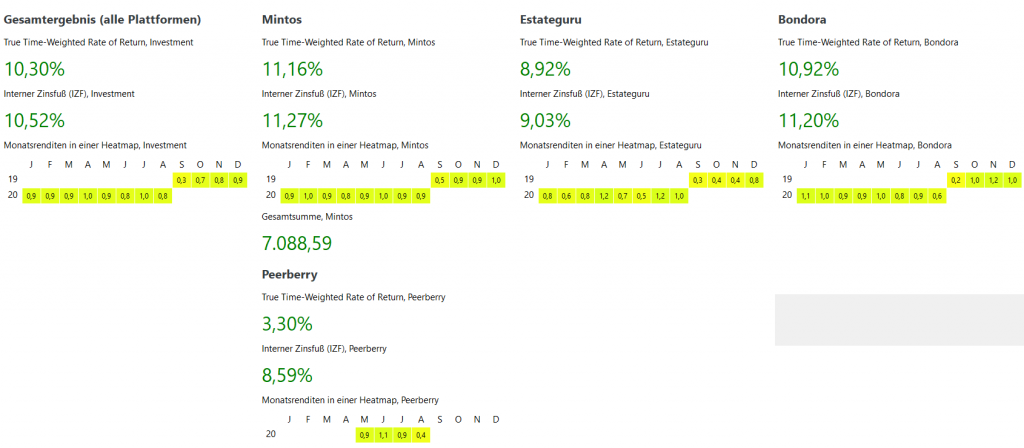

Wie haben sich die Renditen entwickelt?

Meine angestrebte jährliche Rendite nach der IZF-Methode (Interner Zinsfuß) liegt bei 10,00 % pro Jahr.

Mintos* und Bondora* liegen derzeit knapp über dieser Schwelle. Estateguru* und Peerberry* liegen (noch) darunter.

Im Gesamtergebnis beträgt meine Rendite 10,52 % nach einem Jahr P2P-Cashflow-Projekt.

Schauen wir uns nun die einzelnen Plattformen etwas genauer an:

Mintos

Ich habe 7000 Euro über Mintos* in P2P-Kredite investiert.

Der derzeitige Wert meiner Investments liegt nun bei 7.010,17 Euro.

Natürlich wurden im ersten Jahr mehr als 10,17 Euro an Zinseinnahmen generiert. Für das Rebalancing habe ich jedoch bereits zweimal erwirtschaftete Zinsen abgeschöpft und umgeschichtet.

Die Mintos-Rendite liegt aktuell bei 11,27 %.

In den vergangenen Monaten konnte ich sogar eine leicht steigende Tendenz beobachten (Stand 01.05.2020: 11,04 %)

Bei der Konfiguration des Auto-Invest versuche ich darauf zu achten, dass die Kredite einigermaßen gleichmäßig über die

- verschiedenen Kreditarten,

- Länder und

- Darlehensanbahner diversifiziert werden.

Ich meide Darlehensanbahner, mit denen es in der Vergangenheit Probleme gab. Ich investiere nicht in alle Länder, sondern verzichte z.B. auf

- die afrikanischen Staaten,

- Spanien

- und einige andere Länder, die bei den anderen Plattformen bereits stark vertreten sind.

Ich investiere ausschließlich in Kredite mit Rückkaufgarantie, wobei ich mir der Verletzlichkeit dieses Versprechens natürlich bewusst bin.

Zum Jahresende 2019 waren 27 % meiner Kreditrückzahlungen verspätet. Nach dem ersten Quartal 2020 ist dieser Wert auf 33 % gestiegen. Aktuell befinden sich 125 von 834 Krediten in Verzug. Prozentual ausgedrückt sind das 15 %.

Estateguru

Über Estateguru* investiere ich 7000 Euro in vorab geprüfte, kurzfristige und besicherte Immobilienkredite in Osteuropa.

Hier investiere ich zu je 50 Euro in die angebotenen Projekte und habe den Auto-Invest bislang einfach ohne großartige Anpassungen seine Arbeit verrichten lassen.

Der Wert meiner Investments beträgt aktuell 6.980,15 Euro. Auch hier habe ich zweimal Zinsen abgeschöpft und umgeschichtet.

Wie oben erklärt, kommt die Rendite bei Estateguru etwas schwerfälliger in Gang. Aktuell liegt sie mit stark steigender Tendenz bei 9,03 % pro Jahr.

Wie bei der letzten Auswertung auch, befinden sich 12 % meiner Projekte in der Verzögerung oder in Einholung. Das ist für mich in diesem Rahmen in Ordnung, zumal der Wert bisher recht konstant verläuft.

Insgesamt hat Estateguru* in der Corona-Krise einen hervorragenden Eindruck hinterlassen. Insbesondere die transparente Kommunikation hat mir sehr gefallen.

Bondora

Mittels Portfolio-Pro habe ich bei Bondora* zunächst 6000 Euro investiert.

Ich investiere in estnische und finnische Verbraucherkredite mit einem Rating von AA bis C und Laufzeiten zwischen 3 und 60 Monaten. Spanische Kredite vermeide ich.

Eine Rückkaufgarantie gibt es bei Bondora nicht.

Die jährliche Rendite liegt derzeit bei 11,20 % pro Jahr. Bei der letzten Auswertung nach acht Monaten lag der Wert noch bei 11,64 %.

Mein Portfolio verteilt sich aktuell auf 1127 (Mai 2020: 1164 Kredite, wovon 112 Kredite (Mai 2020: 45 Kredite) mehr als 60 Tage überfällig sind. Die Zahlungsrückstande belaufen sich auf 81,58 Euro (Mai 2020: 36,27 Euro.)

Nach Ausbruch der Corona-Pandemie habe ich einige kleinere Anpassungen zur Risikominimierung vorgenommen. Zum Beispiel habe ich mit Peerberry eine vierte P2P-Plattform hinzugefügt.

Peerberry

Peerberry* wurde 2017 gegründet und hat sich seitdem sehr gut entwickelt. Selbst die Corona Krise hat man (bis heute) offenbar ohne größere Schwierigkeiten gemeistert.

Die Plattform wird oft mit Mintos verglichen, jedoch läuft das System mit den Darlehensanbahnern bei Peerberry deutlich fokussierter.

Durch die Gruppengarantie verpflichtet sich die bedeutendste Dachmarke der Plattform, die Aventus Group, Ausfälle aller Kreditgeber abzufedern, aber auch Investoren bei erhöhtem Bedarf auszuzahlen.

Dafür wird ein ausreichendes Cashpolster vorgehalten. Auch nicht unwichtig: Die Aventus Group arbeitet profitabel.

Wie andere P2P Plattformen auch, steht Peerberry kurz vor der staatlichen Regulierung in Lettland.

Der Auto-Invest läuft äußerst pflegeleicht. Ab und an schalte ich hier mal einen neuen Darlehensanbahner hinzu – mehr nicht.

Seit Mai 2020 bin ich hier registriert.

Im September 2020 sind von mir über Peerberry* 2036,99 Euro in Verbraucherdarlehen investiert.

Die jährliche Rendite liegt hier im Moment bei 8,59 % p.a..

Die Investitionen verteilen sich auf 213 P2P-Kredite. 7 % davon befinden sich im Status „verzögert“.

Derzeit verzichte ich hier auf russische Kredite.

Wenn ihr euch für Peerberry interessiert, könnt ihr euch hier gerne kostenlos registrieren.*

Ausblick

Folgende Anpassungen werde ich ab dem zweiten Jahr des Projektes vornehmen:

Die Aktienmärkte haben sich seit Beginn der Pandemie mittlerweile wieder erholt. Mein Portfoliowert notiert wieder knapp über dem Stand vom März 2020.

Gleichzeitig haben sich die P2P-Kredite sehr zuverlässig entwickelt und sorgen für eine steigende Gewichtung in meiner Asset Allocation.

Um die Gewichtung der P2P-Kredite in meinem Gesamtdepot nicht zu groß werden zu lassen, werde ich zukünftig die Erträge nicht weiter reinvestieren. Sobald 1000 Euro an Erträgen aufgelaufen sind, werde ich diese abziehen und auf mein Cashkonto einzahlen.

Bei passender Gelegenheit wird das Geld in andere Assets reinvestiert und kann dann irgendwann auf diesem Weg wieder eine auskömmliche Rendite abliefern.

Das wird dann jedoch nicht mehr ins Ergebnis des P2P-Cashflow-Projektes einfließen können.

Das bedeutet auch, dass es schwerer geworden ist, mein Ziel von 11.200 Euro Gewinn mit P2P-Investments nach sieben Jahren erreichen zu können.

Weitere Anpassungen sind derzeit nicht geplant.

Timeline

Start "P2P-Cashflow-Projekt"

20.000 Euro sind vollständig in P2P-Kredite investiert

Rebalancing: 1000 Euro

Corona-Pandemie

Anpassungen auf Grund der Corona-Pandemie

Das erste Jahr ist rum

Gewinne werden bis auf Weiteres nicht mehr reinvestiert

Fazit:

Trotz aller Widrigkeiten durch die Corona-Pandemie, liegt mein Projekt nach einem Jahr auf voll auf Kurs.

Das finde ich sehr erfreulich, war aber so nicht unbedingt zu erwarten.

2.068,32 Euro Zinseinnahmen, 489,60 Euro pünktliche Zinszahlungen an die Bank, eine Vermögenssteigerung von 4.232 Euro und eine Rendite von 10,52 % sprechen eine deutliche Sprache, die mich für den weiteren Verlauf sehr zuversichtlich stimmt.

Ich bin sehr gespannt, wie sich mein P2P-Cashflow-Projekt und dessen Rendite im zweiten Jahr entwickeln wird und welche Auswirkungen der Pandemie sich noch bemerkbar machen werden.

Den nächsten Zwischenstand habe ich nach weiteren sechs Monaten für das Frühjahr 2021 geplant.

Wie seid ihr mit euren P2P-Krediten in den letzten Monaten umgegangen? Entspart ihr Plattformen oder investiert ihr weiterhin nach der Maßgabe „Buy-and-Hold“? Ich freue mich auf euren Kommentar!

Bisherige Artikel zum P2P-Cashflow-Projekt

P2P-Kredite auf Pump: Update nach dem ersten Jahr

Mein P2P-Cashflow-Projekt mit Fremdkapitalhebel läuft nun seit genau einem Jahr. Meines Wissens nach, gibt es in Deutschland niemanden sonst, der ein solches oder ähnliches Investment

P2P-Kredite auf Pump nach 8 Monaten: Mein Cashflow in der Krise?

Ich habe 20.000 Euro in P2P-Kredite investiert und dafür ein Darlehen aufgenommen. Nun ist es an der Zeit für einen ersten Zwischenstand.

Cashflow-Projekt: 20.000 Euro Kredit aufgenommen und in P2P-Kredite investiert

Der Fokus meiner langfristigen Kapitalanlagen liegt auf dem Vermögensaufbau mit Aktien und damit verbunden auf der Generierung von laufenden Erträgen. Bei allen tollen Möglichkeiten, die

PAYPAL-KAFFEEKASSE

Dir gefällt mein Blog und du möchtest dich gerne bedanken? Wenn du magst, kannst du mir eine Spende für die Kaffeekasse hier lassen. Vielen Dank, ich weiß deine Anerkennung für meine Arbeit sehr zu schätzen!

Newsletter

Abonniere meinen Newsletter und bleibe immer auf dem Laufenden!

PAYPAL-KAFFEEKASSE

Dir gefällt mein Blog und du möchtest dich gerne bedanken? Wenn du magst, kannst du mir eine Spende für die Kaffeekasse hier lassen. Vielen Dank, ich weiß deine Anerkennung für meine Arbeit sehr zu schätzen!

* = Affiliate Link

Wichtiger Hinweis zu § 85 WpHG – Haftungsausschluss

Die hier vorgestellten und besprochenen Geldanlagen befinden sich teilweise in meinen privaten Depots oder auf der Beobachtungsliste. Alle Beiträge dienen lediglich der Information oder der Unterhaltung. Sie stellen ausdrücklich keinerlei Empfehlung oder Kaufaufforderung dar. Ich leiste keine rechtsgeschäftliche Anlageberatung und kann diese auch nicht ersetzen. Dies gilt für sämtliche Kommunikationswege. Bei den hier erläuterten Anlageentscheidungen handelt es sich um meine subjektive Meinung. Es wird ausdrücklich darauf hingewiesen, dass Geldanlagen immer mit Risiken behaftet sind, die bis zum Totalverlust führen können. Eine Haftung für eure Anlagenentscheidungen kann ich nicht übernehmen. Ihr handelt eigenverantwortlich und auf eigene Gefahr. Vor einer Anlageentscheidung empfehle ich euch die Inanspruchnahme einer professionellen Beratung.

11 Comments

Hi Marco,

Respekt, das du soweit gehst. Ich hab ein bisschen recherchiert. Was ich nicht so ganz verstehe bzw. wozu ich auch keine Informationen gefunden habe, ist, wie eine Rendite von über 10% entstehen können. Wer leiht sich Geld zu so einem Zinssatz?

LG

Yannic

Hallo Yannic,

wundert mich, dass du dazu bei deiner Recherche nichts gefunden hast. In Deutschland würde sich wohl tatsächlich nur jemand zu solchen Zinssätzen Geld leihen, wenn er bei einer herkömmlichen Bank kein Darlehen bekommt und gleichzeitig dringend auf Liquidität angewiesen ist. Meistens stecken diese Menschen bereits in Zahlungsschwierigkeiten.

Diesen Personenkreis gibt es in anderen Ländern sicherlich auch. Insgesamt ist aber das Zinsniveau im Baltikum, wo „meine“ P2P-Plattformen ansässig sind, viel höher als wir das hier gewohnt sind. Zweistellige Zinsen sind dort keine Seltenheit. Nun investiere ich über diese Plattformen aber nicht nur im Baltikum, sondern in der ganzen Welt. Und auch dort sind die Zinssätze nicht überall mit unseren vergleichbar.

Nicht zuletzt sind in vielen Teilen der Welt, die bei uns weitgehend unbekannten Payday-Loans sehr verbreitet. Das bedeutet, Menschen leihen sich für einen kurzen Zeitraum (oft nur wenige Tage) kleine Beträge um z.B. die Stromrechnung zu bezahlen oder andere Dinge. Ein weiteres Beispiel ist der vietnamesische Bauer, dessen Anhänger kaputt geht und der aber nicht bis zum nächsten Geldeingang warten kann, bis er sich einen neuen kauft, weil es ohne Anhänger keinen nächsten Geldeingang geben würde.

Kurz: Du kannst unsere Verhältnisse nicht auf den Rest der Welt übertragen.

Viele Grüße

Marco

Hi Marco,

sehr interessant. Danke für Deine Rückmeldung!

LG

Yannic

Können die Zinsen für den Kredit in der Steuererklärung als Kosten berücksichtigt werden?

Hallo Thomas,

das geht leider nicht.

VG Marco

Hallo,

aber die Tilgung zahlst Du doch aus anderen Quellen? Insofern ist der Wert bei „Aufgebautem Vermögen“ doch zu hoch. Sonst hättest Du ja aus 20.000 EUR Darlehn einen Zuwachs von über 4000 kreiert in einem Jahr (> 20%).

Just asking …

VG

Hallo Frank!

Ich muss natürlich einen Kapitaldienst erbringen. Aber der Tilgungsanteil gehört auch zum Vermögensaufbau. Wie bei der Immobilienfinanzierung zur Kapitalanlage auch. Vielen Dank aber für den Hinweis. Dadurch ist mir aufgefallen, dass es nicht unbedingt deutlich geworden sein muss, falls jemand nur das Update ohne den Basisartikel liest. Ich habe das nochmal in einem Nebensatz ergänzt.

Viele Grüße

Marco

Update sieht auf den ersten BLick gut aus, aber hier würde mich insbesondere ein zweiter Blick interessieren:

wieviele Deiner Kredite sind „in Rückforderung“, was de facto „on risk“ heißt?

Hallo Stephan,

bei Mintos sind ca. 370 Euro in Rückforderung, bei Bondora sind in etwa 100 Euro länger als 60 Tage überfällig und bei Estateguru sind 400 Euro in Einholung. Bei der letztgenannten Plattform mache ich mir jedoch keine Sorgen, dass das Kapital ausfallen wird. Bislang werden die Kredite zuverlässig und step-by-step eingeholt. Bei Peerberry ist noch nichts ausgefallen. Dort befinden sich lediglich 10 Euro in der 30-tägigen Verzögerung.

Wow, erstmal Respekt für die Aufnahme des Kredites für so ein Projekt. Aber ich muss sagen, genial, weil es bis jetzt funktioniert. Malen wir den Teufel nicht an die Wand und reden nicht darüber was wäre wenn.

Top Beitrag, hab’s verschlungen.

Hallo Alexander,

besten Dank für deinen Kommentar. Freut mich, wenn dir der Beitrag gefallen hat, aber über „Was-wäre-wenn“ musste ich schon ein wenig nachdenken. Mach ich bei allen Investments 😉

VG Marco