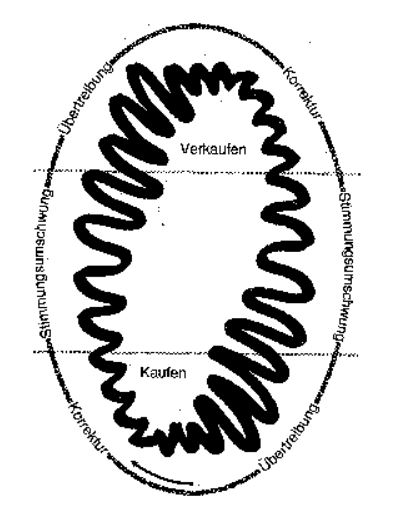

Phase 2: Stimmungsumschwung im Aufwärtstrend

Im besten Fall habe ich mich in Phase 1 vollständig mit günstigen Aktien eingedeckt. Diese Phase ist dann eine sehr entspannte. Wie eingangs erwähnt, muss ich nur die allermeiste mediale Berichterstattung ignorieren und brauche sonst nichts weiter zu tun. Ich achte lediglich darauf, wann der Übergang in die nachfolgende Phase erfolgt.

Falls ich es verpasst habe in Phase 1 Aktien zu kaufen, kann ich das nun mit Bedacht nachholen. Ich werde nicht mehr ganz so hohe Gewinne einfahren können, dafür habe ich eine höhere Sicherheit, dass der Tiefpunkt bereits erreicht wurde und die Börse sich tatsächlich im Aufwärtstrend befindet.

Phase 3: Übertreibung im Aufwärtstrend

Die Kurse sind nun auf dem Weg zu einer Überbewertung. Das bedeutet, dass die Unternehmenszahlen und -aussichten den Aktienkurs nicht mehr rechtfertigen. Vielleicht habt ihr schon einmal die Formulierung: „Die Kurse laufen den Zahlen davon“, gehört.

Die Stimmung an den Märkten ist durchweg positiv und sogar schlechte Nachrichten haben kaum noch negative Auswirkungen auf die Börse.

Der Zyklus erreicht hier seinen Höhepunkt.

Wenn plötzlich alle Welt in Aktien investieren möchte und sogar Freunde und Bekannte, die bislang nichts mit der Börse am Hut hatten, von nichts anderem als irgendwelchen „todsichere“ Empfehlungen sprechen, dann ist es Zeit meine Investments langsam zu überprüfen.

Denn dann herrscht eine allgemeine Euphorie, die durch die zuvor stark gestiegenen Kurse ausgelöst wurde. Jetzt dauert es nicht mehr lange bis zum zweiten Wendepunkt in diesem Zyklus.

Ich bin zwar grundsätzlich Buy and Hold-Anleger und möchte meine Aktien über mehrere Zyklen halten, jedoch nutze ich diese Phase um ab und an einzelne Aktien zu verkaufen und meine Gewinne zu realisieren.

Auch wenn es Fachleute gibt, die der Ansicht sind, dass es Phasen gibt, in denen man überhaupt keine Aktien haben sollte, senke ich meine Aktienquote zwar merklich ab, reduziere sie aber nicht auf Null.

Die durch die Verkäufe freigewordenen Barmittel werden nun auf dem Tagesgeldkonto geparkt oder auf weniger risikoreichere Geldanlagen verteilt.

Phase 4: Korrektur im Abwärtstrend

Die Kurse beginnen jetzt zu bröckeln. Viele erfahrene Anleger steigen aus dem Aktienmarkt aus und der Anteil der Aktien in den Händen von unerfahrenen Investoren oder Spekulanten steigt immer weiter an.

Oft haben die besagten Freunde und Bekannte im Bereich der Phase 3 ihre Anteile gekauft und befinden sich nun schon wieder im Minus. Bei Anfängern ist auf Grund der fehlenden Erfahrungen eine hohe Nervosität vorhanden und die Hoffnung, dass die Kurse sich wieder erholen wird stetig geringer, je länger diese Phase andauert.

Selbst gute Nachrichten haben kaum noch einen positiven Einfluss auf die Aktienkurse. Oftmals fallen die Kurse in dieser Phase umso heftiger, je länger zuvor die Phase 3 angedauert hat.

Durch meine monatliche Sparrate füllt sich mein Cashkonto von ganz allein und federt die Verluste meiner verbliebenen Aktien in diesen Zeiten etwas ab. In dieser Phase muss ich wieder nur abwarten. Ich nutze die Zeit, um mich mit anderen Dingen als mit der Börse zu beschäftigen. Von der medialen Berichterstattung lasse ich mich nicht beeinflussen.

Phase 5: Stimmungsumschwung im Abwärtstrend

Die Kurse fallen nun schon ein ganze Weile und vermiesen den Anlegern so richtig die Stimmung. Überall hört und liest man nur noch von der „Krise“. Die allgemeine Lage ist mies und positive Nachrichten gibt es so gut wie gar nicht mehr. Falls doch, werden sie einfach nicht mehr wahrgenommen. Immer mehr Anleger verkaufen ihre Aktien – oft sogar um Schulden, die nun eingefordert werden, bezahlen zu können.

Mein eigenes Verhalten ist immer noch dasselbe, wie in Phase 4: Ich mache einfach gar nichts. Mein Tagesgeldkonto füllt sich automatisch weiter. Das macht die Aktienverluste etwas erträglicher.

Phase 6: Übertreibung im Abwärtstrend

Die letzte Phase des Abwärtstrends. Die katastrophale Stimmung und die schlechte wirtschaftliche Lage drücken die Aktien weit unter ihren realistischen Wert. Die Medien erwecken den Eindruck als wenn es kaum noch Chancen gäbe, dass die Märkte jemals wieder steigen können.

Das Pendel hat den Mittelpunkt überschritten und schlägt in die negative Richtung aus. Wer noch investiert ist, verkauft jetzt mit horrenden Verlusten.

Auf der anderen Seite denkt der erfahrene Investor schon wieder über das Kaufen nach. Denn er weiß, dass irgendwann die Kurse ihre Talsohle erreichen und nicht mehr weiter fallen.

Genau dann ist der Zeitpunkt gekommen, um wieder zu investieren. Doch man muss nun vorsichtig sein, denn die Märkte befinden sich vermutlich in einer Wirtschaftskrise. Zu dieser Zeit ist die Gefahr am größten, dass man durch Insolvenzen der Unternehmen, von denen man Anteile kauft, sein Kapital komplett verliert. Man muss sich immer bewusst machen, dass die größten Chancen auch meistens mit dem größten Risiko behaftet sind.

Durch eine besonders sorgfältige Unternehmensauswahl bzw. dadurch, dass man sich nur wirklich hochwertige Unternehmen aussucht, kann man dieses Risiko minimieren.

4 Comments

[…] Wenzel: Antizyklisches Investieren: Das Ei des Kostolany – nasche […]

[…] Wichtig ist es in den richtigen Marktphasen, das Richtige zu tun […]

Sicher ein tolles Konzept – doch auch ich frage mich, ob man immer genau sagen kann, an welcher Position des Eis man sich befindet 😉

Nehmen wir das derzeitige (8.2.2018) Börsenumfeld, mir fällt es schwer zu sagen, ob wir in Phase 4, 5 oder 6 sind. Insofern kann ich mein Handeln nur schwer danach ausrichten.

Ich bleibe daher bei einer mechanistischen Investitionsphilosophie (regelmäßig investieren, größere Geldbeträge sofort investieren) und nutze ETFs zur Umsetzung der Strategie.

Viele Grüße

MFF

Moin Lukas,

einen überzeugten ETF-Anleger wird man damit sicher nicht zum aktiven Investieren bewegen können. Aber das ist ja auch nicht das Ziel.

Das Ei ist eher Hilfestellung für die Zielgruppe der aktiven Anleger.

Natürlich sind die Grenzen zwischen den Phasen oftmals fließend, aber ob ich mich innerhalb eines langfristigen Börsenzyklusses in der Kauf- bzw. Verkaufsphase befinde, kann man schon erkennen, finde ich.

Wer sich für weitere objektive Kriterien, die eine genauere Einschätzung erleichtern, interessiert, wird im zweiten Teil der Artikelserie fündig:

https://marcowenzel.de/mit-dem-dividenden-alarm-deutlich-bessere-renditen-erzielen/

Beste Grüße

Marco