Als ich im Sommer 2017 die Anleitung zur Quellensteuer und ihrer Rückforderung in der Schweiz erstellt habe, hatte ich zuerst Zweifel, ob sich überhaupt jemand für so ein trockenes Thema interessieren würde. Dazu ist die Quellensteuer zwar ein sehr wichtiger, jedoch auch recht komplizierter Themenkomplex. Nachdem sich der damalige Beitrag dann aber zu meiner Überraschung einer extrem hohen Beliebtheit erfreute und bis heute der meistgelesene ist, war es für mich an der Zeit die Quellensteuer noch einmal aufzugreifen und ein für allemal Licht ins Dunkel zu bringen.

Ich kann aber schon verraten, dass ich zwar im Rahmen meiner umfassenden Beleuchtung eine ganze Menge Unklarheiten beseitigen konnte, trotzdem konnten leider nicht alle meine Fragen abschließend geklärt werden.

Im Zuge meiner Recherche für diese Artikelserie habe ich mit Vertretern von Depotbanken gesprochen, Kontakt mit dem Bundeszentralamt für Steuern (BZSt) aufgenommen und mich bei Steuerberatern schlau gemacht. Mein Eindruck ist jedoch, dass selbst die, die es eigentlich wissen müssten, angesichts der komplizierten Thematik teilweise den Überblick verloren haben und auch nicht immer ausreichend geschult sind.

An dieser Stelle noch einmal der Hinweis, dass ich kein Fachmann in steuerlichen Angelegenheiten bin. Trotz aller Sorgfalt bei der Erstellung dieser Artikelserie kann ich daher keine Haftung für inhaltliche Fehler übernehmen. Eine professionelle Steuerberatung kann und will ich nicht ersetzen.

Vielmehr bin ich dem Aufruf von Jonathan Neuscheler in der Facebookgruppe „Dividendenstrategie“ gefolgt und habe mich für unsere Community einmal intensiv mit dem Thema auseinandergesetzt. Ich hoffe, dass es mir gelungen ist, die Quellensteuer für Euch in einfachen Worten aufzubereiten.

Worum geht es?

Im heutigen Beitrag möchte ich Euch gerne die Funktionsweise der Quellensteuer erklären. Das Ziel des Artikels ist, dass Ihr selbstständig prüfen könnt, wie hoch Eure Steuerbelastung durch die Quellensteuer ist und ob Ihr Anspruch auf Rückerstattung habt.

Der zweite Teil der Artikelserie erläutert Euch, welche Rolle Euer Broker beim Erstattungsverfahren spielt und welche Kosten auf Euch zukommen können. Nach diesem Artikel könnt Ihr entscheiden, ob sich ein Antrag auf Erstattung aus finanzieller Sicht lohnt.

Der dritte Artikel stellt dann die Besonderheiten einzelner Länder beim jeweiligen Erstattungsverfahren vor. Danach wisst Ihr, ob ein Antrag auf Erstattung auch aus zeitlicher Sicht Sinn ergibt.

Spätestens wenn Ihr alle drei Artikel gelesen habt, solltet Ihr selbst eine fundierte Entscheidung darüber treffen können, ob Ihr Ansprüche bei der ausländischen Finanzbehörde geltend machen solltet oder nicht.

Was ist die Quellensteuer?

Die Quellensteuer ist eine Steuer, die Ihr als deutsche Staatsbürger zahlen müsst, wenn Ihr ausländische Aktien oder Anleihen haltet oder in bestimmte andere Finanzprodukte investiert. Sie wird auf Zinsen, Dividenden und ähnliche Ausschüttungen fällig. Auf Kursgewinne wird hingegen keine Quellensteuer erhoben. Sie wird automatisch einbehalten, bevor eine Ausschüttung überhaupt bei Euch ankommt. Ihr müsst Euch also um den Abzug nicht selbst kümmern.

Wie funktioniert die Quellensteuer?

Die Quellensteuer wird von den Regierungen der jeweiligen Staaten festgelegt. Eure Lohnsteuer, die Euch direkt vom Bruttolohn abgezogen wird, ist übrigens auch eine Art Quellensteuer.

Wenn dann die Quellensteuer auf Eure Kapitalerträge bereits im Ausland abgezogen wurde, käme anschließend noch unsere Abgeltungssteuer in Deutschland hinzu. Diese liegt bekanntlich bei 25 % zzgl. Soli und Kirchensteuer.

Angenommen ihr bekommt eine Bruttodividende über 100 Euro und es werden 30 % Quellensteuer fällig.

In einem solchen Fall blieben euch noch 70 Euro nach diesem Abzug. Anschließend würde euch in Deutschland noch die Abgeltungssteuer abgezogen. Das wären nochmal ca. 20 Euro, abhängig von Kirchensteuerpflicht und Bundesland.

Ungefähr die Hälfte der Dividende würde steuerlichen Regelungen zum Opfer fallen.

Mit dieser doppelten Besteuerung wären z.B. ausländische Dividendenaktien für Investoren völlig unattraktiv, weil ein Großteil der Ausschüttung erst gar nicht bei ihnen ankommen würde.

Um das zu vermeiden, haben viele Länder untereinander ein sogenanntes Doppelbesteuerungsabkommen (DBA) geschlossen. Im Rahmen dessen haben sich die Finanzbehörden dieser Länder auf einen maximalen Quellensteuersatz verständigt, der auf die deutsche Abgeltungssteuer angerechnet werden kann. Häufig liegt dieser Maximalsatz bei 15 Prozent.

Beträgt also der eigentliche nationale Quellensteuersatz höher als 15 Prozent, wird er bei Vorliegen eines DBA auf 15 Prozent begrenzt. Den Differenzbetrag könnt Ihr dann bei der jeweiligen ausländischen Finanzbehörde zurückfordern.

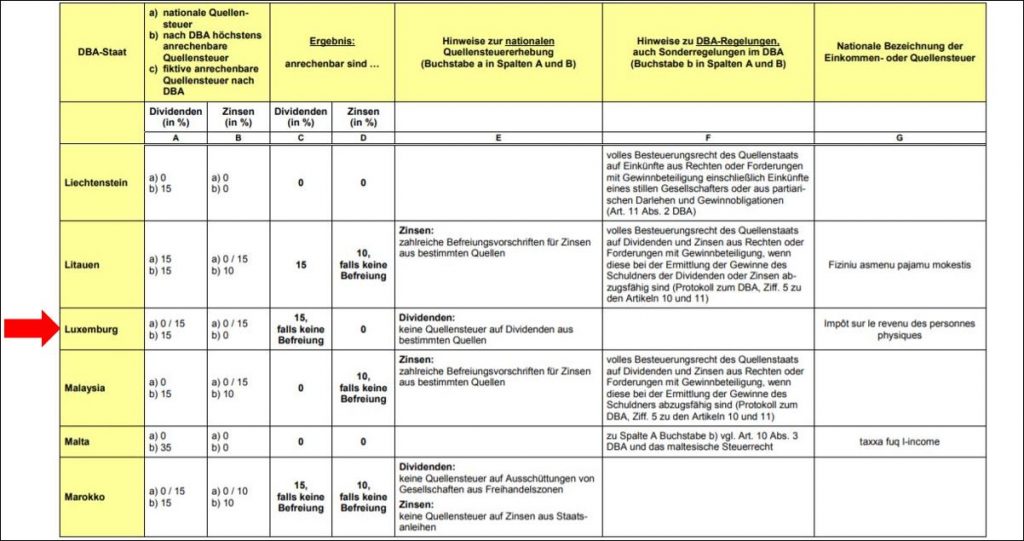

Hier findet Ihr eine offizielle Liste mit allen Ländern, mit denen Deutschland ein DBA unterhält. Dort sind u.a. die nationalen Quellensteuersätze für Zinsen und Dividenden der einzelnen Länder vermerkt, inklusive der Höchstsätze nach dem DBA. Das aktuelle PDF-Dokument ist derzeit vom 01.01.2018.

Hinweis: Seit dem 01.01.2018 wurde der Quellensteuersatz für EU-Bürger in Frankreich auf 12,8 Prozent gesenkt. Nach meinen Informationen wird das in der Praxis bislang noch nicht umgesetzt, so dass von uns Anlegern derzeit noch der alte Betrag einbehalten wird. Sobald die neue Regelung umgesetzt wird, werde ich den Artikel entsprechend aktualisieren und den alten Wert in der o.a. Grafik ersetzen.

Wie hoch ist meine Belastung durch die Quellensteuer?

1. Ihr müsst zuerst klären, ob bei Euch überhaupt eine Quellensteuer abgezogen wurde. Die Angaben dazu, findet Ihr auf Eurer Dividendenabrechnung.

2. Nun müsst ihr herausfinden, ob das Herkunftsland Eurer Dividendenaktie in der DBA-Liste aufgeführt ist. Falls nein, ist Eure Prüfung an dieser Stelle zu Ende und die abgezogene Quellensteuer ist unwiderbringlich verloren. Habt Ihr das Land in der Liste gefunden, geht es weiter mit dem nächsten Schritt.

3. Schaut in die entsprechende Spalte des betreffenden Landes, ob die nationale Quellensteuer mehr als 15 Prozent beträgt.

3.1 Variante 1:

Die nationale Quellensteuer beträgt weniger als 15 Prozent. Am Beispiel von Luxemburg, welches u.a. die Aktionäre der RTL Group betreffen würde, wird die Rechnung hoffentlich deutlich:

Luxemburg ist in der DBA-Liste aufgeführt und die nationale Quellensteuer beträgt 15 Prozent. Bei einer Dividendenzahlung von 100 Euro würde die Steuerberechnung wie folgt aussehen:

Betrag | Steuer/Ertrag |

|---|---|

100 Euro | Dividendenzahlung |

– 15 Euro | Quellensteuerabzug |

+ 15 Euro | anrechebaren Quellensteuer nach dem DBA |

– 25 Euro | Abgeltungssteuer |

– 0,55 Euro | Solidaritätszuschlag (5,5 % auf AbgSt.)

|

= 74,45 Euro | Nettodividende nach Steuerabzug

|

3.2 Variante 2:

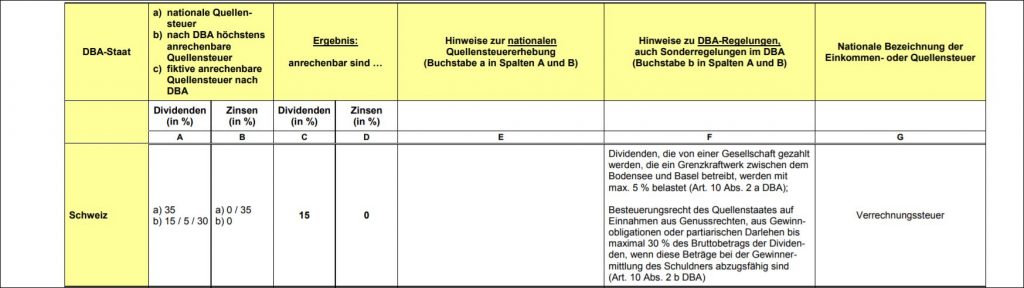

Der nationale Quellensteuersatz ist höher als 15 Prozent. Für eine beispielhafte Rechnung habe ich in diesem Fall die Schweiz ausgesucht:

Hier seht Ihr den entsprechenden Auszug aus der DBA-Liste. Wenn Ihr zum Beispiel Aktien von Nestlé, Novartis, Roche, Swiss Re oder einem anderen schweizer Unternehmen besitzt und dieses eine Dividende ausschüttet, würden Euch bei einer Ausschüttung erst einmal 35 Prozent Quellensteuer abgezogen. Der Abzug verbleib direkt in Schweiz.

Durch das DBA ist die maximale Quellensteuer jedoch auf 15 Prozent begrenzt und Ihr könnt die Differenz von 20 Prozent bei der schweizer Finanzbehörde zurückfordern. Die Schritt-für-Schritt-Anleitung habe ich am Ende des Artikels für Euch verlinkt. Bei einer schweizer Dividende von 100 Euro würde die Höhe der Rückforderung dann 20 Euro (35 Euro – 15 Euro = 20 Euro) betragen.

Betrag | Steuer/Ertrag |

|---|---|

100 Euro | Dividendenzahlung |

– 35 Euro | Quellensteuerabzug |

+ 15 Euro | anrechebaren Quellensteuer nach dem DBA |

– 25 Euro | Abgeltungssteuer |

– 0,55 Euro | Solidaritätszuschlag (5,5 % auf AbgSt.)

|

= 53,90 Euro | Dividende nach Steuerabzug

|

+ 20 Euro | Rückforderungsanspruch an die Schweiz

|

73,90 Euro | Nettodividende nach Rückzahlung

|

Ohne DBA mit der Schweiz würden für deutsche Aktionäre demnach nur 53,90 Euro übrig bleiben.

Ähnliche Tabellen wie diese, findet Ihr im Internet sehr häufig. Leider hat sich in vielen Fällen ein kleiner Fehler eingeschlichen. Die 5,5 Prozent Soli werden NUR auf die Abgeltungssteuer fällig (nach Anrechnung der Quellensteuer) und nicht auf den gesamten Ausschüttungsbetrag! Das solltet Ihr berücksichtigen, wenn Ihr Eure eigenen Rechenspiele veranstaltet.

Fazit:

Ihr habt nun geprüft, ob bei Eurer ausländischen Dividendenaktie eine Quellensteuer angefallen ist und ob Ihr einen Anspruch auf eine Rückerstattung habt.

Folgende Varianten kommen in Frage:

1. Wurde Euch Quellensteuer abgezogen und das Herkunftsland Eurer Aktie hat mit Deutschland kein DBA abgeschlossen, habt Ihr keinen Anspruch auf Erstattung. Die einbehaltene Quellensteuer ist unwiderbringlich verloren. Diese Variante ist sehr unwahrscheinlich, da es ein solches Abkommen mit allen wichtigen Industrienationen gibt. Nur wenige kleine Länder sind nicht beteiligt.

2. Bei einem Quellensteuersatz bis 15 Prozent UND einem DBA zwischen Deutschland und dem jeweiligen Land ist das Ergebnis identisch zu einer deutschen Aktie. Man spricht von anrechenbarer Quellensteuer. Die Anrechnung erfolgt automatisch und Ihr müsst nichts weiter unternehmen.

3. Bei einem Quellensteuersatz über 15 Prozent und einem DBA zwischen Deutschland und dem jeweiligen Land, habt Ihr einen Anspruch auf Erstattung. Bei einer erfolgreichen Rückerstattung ist das Ergebnis nach Steuern identisch zu einer deutschen Aktie. Der Anteil, der über die 15 Prozent hinausgeht, nennt man erstattungsfähige Quellensteuer.

Die Aussagen Nr. 2 und 3 gelten nur in den Fällen, in denen Ihr KEINEN Freistellungsauftrag gestellt habt oder diesen überschreitet. Wenn Ihr einen Freistellungsauftrag erteilt habt und Eure Kapitalerträge sind geringer als 801 bzw. 1602 Euro, ist die einbehaltene Quellensteuer ebenfalls verloren.

Sollte es sich im weiteren Verlauf Eurer Prüfung abzeichnen, dass eine Rückerstattung keinen Sinn ergeben würde, dann hat Eure ausländische Investition also steuerliche Nachteile gegenüber einem deutschen Wertpapier.

Bei so einem komplexen Thema ist Deine Unterstützung wichtiger denn je, denn trotz aller Sorgfalt bin ich nicht perfekt. Wenn Du Ergänzungen oder Korrekturen hast, selber Erfahrungen mit der Quellensteuer gemacht hast und auch sonst freue ich mich über Deinen Kommentar. Vielen Dank!

Im zweiten Teil der Artikelserie geht es darum, welche Rolle Euer Depotanbieter bei der Quellensteuererstattung spielt und welche Kosten auf Euch zukommen können.

Bild: © pixabay.de

Weitere Artikel zur Quellensteuer

Artikel 1/3 – Was ist die Quellensteuer und wie funktioniert sie?

Artikel 2/3 – Rechnet sich ein Antrag auf Rückerstattung der Quellensteuer?

Artikel 3/3 – Quellensteuer – In welchen Ländern herrschen welche Sitten?

Artikel – Wie Du Dir die Quellensteuer aus der Schweiz zurückholen kannst

* = Affiliate Link

Wichtiger Hinweis zu § 85 WpHG – Haftungsausschluss

Die hier vorgestellten und besprochenen Geldanlagen befinden sich teilweise in meinen privaten Depots oder auf der Beobachtungsliste. Alle Beiträge dienen lediglich der Information oder der Unterhaltung. Sie stellen ausdrücklich keinerlei Empfehlung oder Kaufaufforderung dar. Ich leiste keine rechtsgeschäftliche Anlageberatung und kann diese auch nicht ersetzen. Dies gilt für sämtliche Kommunikationswege. Bei den hier erläuterten Anlageentscheidungen handelt es sich um meine subjektive Meinung. Es wird ausdrücklich darauf hingewiesen, dass Geldanlagen immer mit Risiken behaftet sind, die bis zum Totalverlust führen können. Eine Haftung für eure Anlagenentscheidungen kann ich nicht übernehmen. Ihr handelt eigenverantwortlich und auf eigene Gefahr. Vor einer Anlageentscheidung empfehle ich euch die Inanspruchnahme einer professionellen Beratung.

[…] Was ist die Quellensteuer und wie funktioniert sie? […]

[…] Sollte man beachten oder vermeiden […]

Eine Frage: Bist du sicher, dass das für ausländische *Anleihen* auch gilt?

Ich habe eine US-Unternehmensanleihe, in USD.

In der Abrechnung steht keine Quellensteuer, sondern nur die reguläre deutsche Besteuerung.

Die Quellensteuer kann sowohl auf Dividenden als auch auf Zinsen anfallen. Wenn ein Land eine Quellensteuer auf Dividenden einbehält, kann es trotzdem sein, dass es bei Zinsen darauf verzichtet und umgekehrt. Auch ist möglich, dass sich die Sätze unterscheiden.

Im Falle der USA ist es folgendermaßen: Grundsätzlich unterliegen Zinsen aus den USA der Quellensteuer, wenn der Emittent in den USA ansässig ist. Ohne Vorabreduzierung wären das 30 %. Hast du jedoch gegenüber der Depotbank erklärt, dass du nicht US-steuerpflichtig bist oder ein W8BEN-Formular ausgefüllt, kannst Du dank des DBA die Zinsen auf 0 % reduzieren. Die Dividenden lassen sich nur auf 15 % drücken.

Schau mal, ob das in deinem Fall passt.

Viele Grüße

Marco

Super, danke für die Erklärung. Wieder was dazugelernt.

Kleiner Hinweis als Ergänzung:

Wenn man noch innerhalb des Freibetrags ist, dann ist die anrechenbare ausländische Quellensteuer keineswegs direkt verloren.

Sondern sie wird zunächst in den Verrechnungstopf „ausländische Quellensteuer“ eingefüllt.

Dort wartet sie, ob sich später im Jahr (oder spätestens zu Einkommensteuererklärung) eine Anrechnungsmöglichkeit ergibt. Zum Beispiel, wenn man erst später im Jahr, oder bei anderen Banken Erträge erhält, die nicht (mehr) vom Freibetrag gedeckt sind.

Oder bei im Ausland erhaltene Zinsen (z.B. von p2p-Plattformen), die man ja noch versteuern muss.

Konnte bis zum Jahresende die ausländische Quellensteuer nicht angerechnet werden, dann bekommen man sie zwangsweise von der Bank in der Steuerbescheinigung bescheinigt, und kann sie dann ggf in der Steuererklärung anrechnen lassen. Ist das auch nicht möglich, dann verfällt sie tatsächlich. Es gibt also keinen Übertrag ins Folgejahr, (im Gegensatz zu den Verlusttöpfen für Akten & Sonstiges).

Hallo Rene,

Danke für deine Ergänzung. Das hast du super erklärt. Ob du innerhalb des Freibetrages bist, entscheidet sich ja erst nach Ende des Jahres. Also ist der 31.12. der Stichtag, an dem die Entscheidung gefallen ist, ob du innerhalb oder außerhalb der Grenze bist. Bist du außerhalb, kann bei der Steuererklärung verrechnet und angerechnet werden. Bist du innerhalb ist dann der Anspruch verfallen. Alles was unterjährig passiert ist ein einziges fiktives Abgeziehe und Hinzugerechne. Da hat unser Fiskus echt niemandem einen Gefallen getan.

Vielen Dank an euch, Marco und Rene für die tollen Erklärungen!!!

Diesen Teil habe ich leider trotzdem noch nicht ganz klar: Auf den Freistellungsbetrag angerechnet wird doch auch nur die Differenz von von 25% Abgeltungssteuer und 15% anrechenb. Q-Steuer = 10%, oder?

Und wie können dann andere Erträge das wieder rausreißen?

Wäre super, wenn du das an einem Rechenbeispiel aufzeigen könntest.

Vielen vielen Dank!

Gute und verständliche Darstellung. Möchte nur ergänzen, dass es mit praktisch allen wichtigen Industrienationen DBA gibt. Die Quellensteuer ist also nur bei wenigen eher kleinen Ländern verloren. Guter Artikel, freue mich auf die Festsetzung.

Super Hinweis, Thomas! Das kommt wirklich nicht so deutlich rüber. Danke Dir! Genauso hatte ich mir das gewünscht. *Update 02.05.2018: Ich habe deine Ergänzung in den Text aufgenommen. Danke nochmal!

Viele Grüße

Marco