Wie viele Aktien sollte man im Depot haben?

In meinem Artikel geht es heute um die interessante Frage, wie viele verschiedene Aktien man eigentlich in seinem Depot haben sollte. Oftmals fangen wir einfach mal irgendwie an, besparen hier und da ein paar Sparpläne oder legen uns eine Microsoft, eine Amazon, eine BASF oder eine SAP ins Depot.

Aber keiner hat uns zuvor erklärt, wie viele Aktien die richtige Anzahl für ein Privatanleger-Portfolio sind. Sollten wir einfach immer mehr Aktien kaufen, weil man ja schließlich nie genug haben kann? Oder macht es mehr Sinn, dass wir uns auf zwei oder drei Top-Aktien beschränken? Mit dieser Frage möchte ich mich heute beschäftigen.

Risikomanagement bei Aktien durch Diversifikation

Als Risiko bezeichnet man die Unsicherheit darüber, welche Rendite eine Aktie in der Zukunft tatsächlich erwirtschaften wird. Aktien unterliegen mehreren Risiken, die sich auf das Ergebnis unserer Kapitalanlage auswirken können.

Die Rendite setzt sich aus dem Kursgewinn und möglichen Dividenden zusammen. Beide Bestandteile unterliegen Schwankungen, die sich aus vier Risikoarten ergeben:

1.Marktrisiko

Das Marktrisiko beschreibt Risiken aus z.B. Zins- und Konjunkturveränderungen, politischen Ereignissen oder terroristischen Aktivitäten und betrifft demnach den gesamten Markt und damit alle Unternehmen dieses Marktes. Hierbei handelt es sich um ein systematisches Risiko.

Bei den nachfolgenden drei Risikoarten handelt es sich um unsystematische Risiken.

2.Branchenrisiko

Das Branchenrisiko beschreibt das Risiko, welches alle Unternehmen einer bestimmten Branche betrifft. Es entsteht aufgrund der Konzentration auf bestimmte Produkte, die im Laufe der Zeit unterschiedlichen wirtschaftlichen Entwicklungen ausgeliefert sind.

Dabei kann es durch technische Innovationen außerhalb der Branche oder aber durch veränderte Konsumgewohnheiten zu Veränderung der Kundenbedürfnisse kommen, die sich auf diesen Wirtschaftszweig auswirken und somit das Branchenrisiko begründen.

Weitere Gründe für ein Branchenrisiko ergeben sich aus der Regulierung eines Wirtschaftszweiges oder auch durch steigende Preise beispielsweise für die zugrunde liegenden Rohstoffe. Vor allem bei neueren Wirtschaftszweigen ist das Branchenrisiko höher, jedoch auch die Chancen.

3.Länderrisiko

Das Risiko eines Investitionsverlustes aufgrund von wirtschaftlichen und politischen Bedingungen in einem bestimmten Land, wird als Länderrisiko bezeichnet.

Die Ursachen für das Länderrisiko können wirtschaftliche oder politische Gründe innerhalb oder auch außerhalb des betreffenden Landes haben.

Ein weiterer Grund für ein Risiko, das nur ein bestimmtes Land betrifft, wären zum Beispiel die Folgen einer regional begrenzten Naturkatastrophe.

4.Unternehmensrisiko

Die Rendite einer Aktie kann auch durch unternehmensspezifische Faktoren beeinflusst werden. Hierzu zählen die Gewinn- und Umsatzentwicklung eines Unternehmens, Managementfehler oder der Verlust wichtiger Kunden.

Aus Risiken für ein Unternehmen können sich wiederum Chancen für ein anderes Unternehmen ergeben.

Bei der Frage, wie viele Aktien in unserem Depot sinnvoll sind, sind demnach nur die Branchen- Länder und Unternehmensrisiken interessant. Also die unsystematischen Risiken. Denn nur diese können wir durch eine geschickte Auswahl unserer Aktien gezielt beeinflussen. Natürlich lassen sie sich nicht gänzlich ausschließen, dafür aber auf ein Minimum reduzieren. Mit dem Marktrisiko müssen wir als Aktionäre umgehen lernen.

Wie viele Aktien sollten wir mindestens im Depot haben?

Auf Grund der geschilderten Risiken macht es für uns als langfristig orientierte Anleger keinen Sinn, das wir uns lediglich auf zwei oder drei Aktien beschränken. Egal, wie gut wir vorher unsere Unternehmen analysiert haben, manchmal kann man bestimmte Entwicklungen einfach nicht vorhersehen.

Manchmal spielen auch Faktoren wie Glück oder Pech eine Rolle, wenn zum Beispiel der erfolgreiche CEO eines Unternehmens aus gesundheitlichen Gründen aus dem Unternehmen ausscheiden muss.

Wenn eine Aktie um 50 % fällt, muss sie anschließend um 100 % steigen um wieder den Ausgangswert zu erreichen.

Wenn eine Aktie um 60 % fällt, muss sie anschließend um 150 % steigen um wieder den Ausgangswert zu erreichen.

Wenn eine Aktie um 80 % fällt, muss sie anschließend um 400 % steigen um wieder den Ausgangswert zu erreichen.

Wenn wir uns auf zwei oder drei Aktien beschränken wollen und wir mit einem unserer Unternehmen einen derartigen Kursrückgang erleiden, dann ist unsere Rendite für die nächsten Jahre im Eimer. Besser wäre es, wenn wir uns mehrere verschiedene Aktien ins Depot buchen und unsere Investments gezielt diversifizieren.

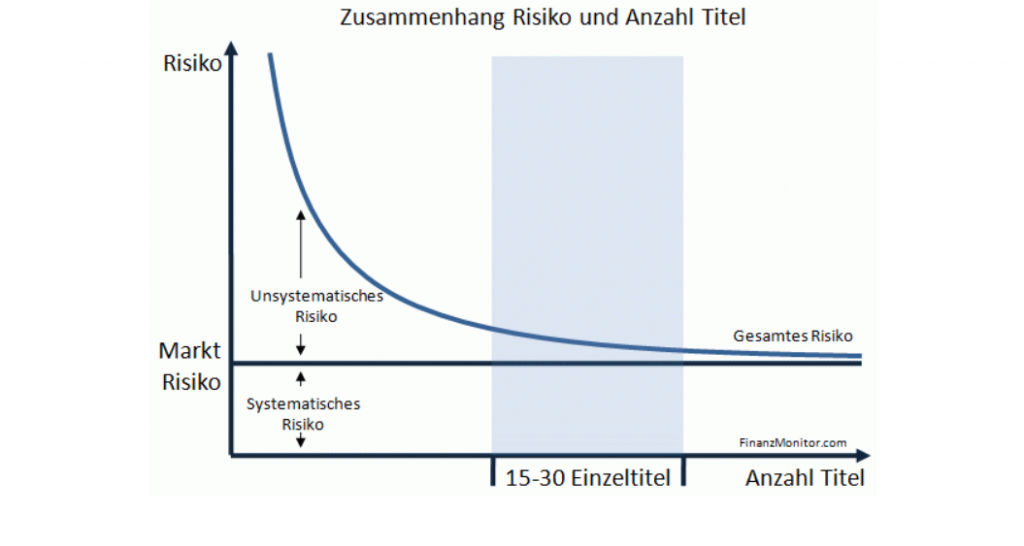

Anhand dieser Darstellung sehen wir, dass wir schon ab einer Anzahl von 15 verschiedenen Aktien in unserem Depot einen guten Diversifikationseffekt erreichen.

Ab einem Wert von 30 Einzeltiteln können wir schon von einem sehr guten Diversifikationseffekt für die unsystematischen Risiken sprechen. Diesen Effekt können wir durch eine unterschiedliche Gewichtung der einzelnen Aktien noch weiter ausgestalten.

Eine Depotgröße von 15 bis 30 Einzeltiteln sind also eine gute Auswahl.

Optimalerweise sind unsere ausgewählten Unternehmen nicht alle in derselben Branche unterwegs. Würden wir ausschließlich in den gesamten DAX investieren, zum Beispiel mit einem ETF auf den DAX, würden wir derzeit eine deutliche Übergewichtung zugunsten der Automobilbranche und von Industriewerten vornehmen.

Weiterhin können wir noch einzelne Länder diversifizieren. Man legt sich also bewusst verschiedene Aktien aus den USA, Deutschland, Großbritannien, China oder den Schwellenländern ins Depot.

Meiner Ansicht nach, verliert die Diversifikation nach Ländern im Zuge der Globalisierung mehr und mehr an Bedeutung, da die größten und bekanntesten Unternehmen ihr Geld in der ganzen Welt verdienen und nicht wie früher hauptsächlich in ihrem Herkunftsland.

Wo ein Unternehmen seinen Hauptsitz hat, wird immer zweitrangiger. Mir ist es zum Beispiel wichtiger, dass ich in Länder investiere, wo ich möglichst wenig Ärger mit Quellensteuern habe.

Wie viele Aktien sollten wir maximal im Depot haben?

Je mehr desto besser oder gibt es eine sinnvolle Obergrenze?

Ein ETF-Investor mag nun vielleicht einwenden, dass 15-30 Aktien im Depot viel zu wenig sind und man viel breiter streuen sollte. Ich bin jedoch der Ansicht, dass wir für uns eine Obergrenze definieren sollten, wenn wir nicht auf ETF- oder Fondsprodukte setzen wollen. Die Gefahr, dass wir unseren Kompetenzkreis verlassen und uns Aktien ins Depot holen, bei denen wir das Geschäftsmodell nicht mehr gänzlich verstehen, wird mit zunehmender Anzahl verschiedener Aktien größer.

Außerdem steigt der Aufwand alle Unternehmen regelmäßig zu beobachten und wir verlieren schneller den Überblick über unsere Investments.

Je mehr Aktien wir irgendwann im Depot haben, umso mehr nähern wir uns auch automatisch der Performance des gesamten Marktes an und desto geringer werden unsere Chancen den Markt zu schlagen und eine Outperformance zu erzielen. Irgendwann ergibt es dann einfach mehr Sinn auf ein ETF-Produkt umzuschwenken.

Am Beispiel von drei Aktien und ihrem Verhalten in der Finanzkrise 2008/2009 möchte ich gerne erläutern, warum uns „Viel hilft viel“ bei der Diversifikation unseres Depots nicht weiter bringt:

1. Apple

Apple fiel von Januar 2008 bis Februar 2009 von 28,54 USD auf 11,83 USD. Hierbei handelt es sich um einen Kursrückgang von 58,55 Prozent.

2. Amazon

Amazon fiel von Oktober 2007 bis Dezember 2008 von 100,82 USD auf 37,87 USD. Hierbei handelt es sich um einen Kursrückgang von 62,44 Prozent.

3.Alphabet

Alphabet fiel von November 2007 bis Dezember 2008 von 370,90 USD auf 137,56 USD. Hierbei handelt es sich um einen Kursrückgang von 62,91 Prozent.

Wer nun glaubt, dass er mit einer breiten Streuung über 1700 Unternehmen und einer damit verbundenen Investition in den MSCI World mit signifikant geringeren Schwankungen zu kämpfen gehabt hätte, dem möchte ich folgende Grafik nicht vorenthalten:

4.MSCI World

Das bedeutet, wenn wir in 1700 Unternehmen weltweit gleichzeitig investiert gewesen wären, hätten wir damals keine nennenswert bessere Minimierung des nicht-systemischen Risikos erreicht, als mit einem Investment lediglich in Apple, Amazon oder Alphabet.

Außer der Diversifikation gibt es noch weitere Techniken zur Minimierung von unsystematischen Risiken. Wir können uns zum Beispiel auf Unternehmen fokussieren, die über viele Jahre kontinuierlich ihre Gewinne gesteigert und dies auch in Krisenzeiten geschafft haben.

Fazit:

Um unsystematische Risiken zu minimieren sind eine Auswahl aus zwei bis drei Einzeltiteln für unser Privatanleger-Depot deutlich zu wenig. Mit 15 bis 30 verschiedenen Aktien im Depot können wir bereits einen guten bis sehr guten Diversifikationseffekt erzielen. Diese Anzahl können wir als mögliche Untergrenze festlegen.

Eine weitere gezielte Ausgestaltung der Diversifikation erreichen wir mit der Verteilung unserer Aktienauswahl auf verschiedene Branchen und Länder.

Als Privatanleger sollten wir unser Depot hinsichtlich der verschiedenen Titel auch nach oben begrenzen, denn die Finanzkrise hat gezeigt, dass man mit einer größtmöglichen Sammlung an Einzeltiteln nicht automatisch deutlich weniger Risiko eingeht. So vermeiden wir es, den Überblick zu verlieren und unseren Kompetenzkreis zu sehr zu verlassen.

Derzeit habe ich 18 Unternehmen in meinem Depot. Meine persönliche Grenze liegt bei 25 Einzeltiteln. Ich habe mir 12 Branchen ausgesucht, die ich spannend finde und für die ich mich interessiere. Innerhalb dieser Branchen möchte ich je 2-4 Aktien kaufen. Dazu habe ich einen Platz in meinem Depot für einen sehr spekulativen Wert reserviert.

Ich achte zwar auf eine gewisse Streuung auf unterschiedliche Länder, messe dem aber nur eine untergeordnete Bedeutung zu. Ich setze auf große und weltweit operierende Unternehmen, die ihre Gewinne kontinuierlich gesteigert haben (auch in Krisenzeiten!) und ihr Geld nicht vornehmlich in ihrem Herkunftsland verdienen.

Habe ich eine Obergrenze, wird es für einzelne Unternehmen schwieriger einen Platz in meinem Depot zu bekommen. Die Anforderungen steigen und das erhöht die Qualität.

Für einkommensorientierte Investoren, die weniger Wert darauf legen den Markt outzuperformen, kann es Sinn ergeben, mehrere Werte als 15 bis 30 Titel ins Depot zu legen.

In der deutschen Finanzblogger-Szene sind u.a. Christian W. Röhl von DividendenAdel, Finanzrocker Daniel Korth, Alexander von Rente mit Dividende oder Alex Fischer von Reich-mit-Plan bekannte und bekennende Verfechter mit einer umfangreicheren Einzeltitelsammlung.

Wie seht ihr das? Wie viele Werte habt ihr in eurem Depot und habt ihr euch eine Obergrenze gesetzt? Ich freue mich auf euren Kommentar!

PAYPAL-KAFFEEKASSE

Dir gefällt mein Blog und du möchtest dich gerne bedanken? Wenn du magst, kannst du mir eine Spende für die Kaffeekasse hier lassen. Vielen Dank, ich weiß deine Anerkennung für meine Arbeit sehr zu schätzen!

Newsletter

Abonniere meinen Newsletter und bleibe immer auf dem Laufenden!

PAYPAL-KAFFEEKASSE

Dir gefällt mein Blog und du möchtest dich gerne bedanken? Wenn du magst, kannst du mir eine Spende für die Kaffeekasse hier lassen. Vielen Dank, ich weiß deine Anerkennung für meine Arbeit sehr zu schätzen!

* = Affiliate Link

Wichtiger Hinweis zu § 85 WpHG – Haftungsausschluss

Die hier vorgestellten und besprochenen Geldanlagen befinden sich teilweise in meinen privaten Depots oder auf der Beobachtungsliste. Alle Beiträge dienen lediglich der Information oder der Unterhaltung. Sie stellen ausdrücklich keinerlei Empfehlung oder Kaufaufforderung dar. Ich leiste keine rechtsgeschäftliche Anlageberatung und kann diese auch nicht ersetzen. Dies gilt für sämtliche Kommunikationswege. Bei den hier erläuterten Anlageentscheidungen handelt es sich um meine subjektive Meinung. Es wird ausdrücklich darauf hingewiesen, dass Geldanlagen immer mit Risiken behaftet sind, die bis zum Totalverlust führen können. Eine Haftung für eure Anlagenentscheidungen kann ich nicht übernehmen. Ihr handelt eigenverantwortlich und auf eigene Gefahr. Vor einer Anlageentscheidung empfehle ich euch die Inanspruchnahme einer professionellen Beratung.

7 Comments

Hier liegen z. Zt. ungefähr 30 Positionen im Depot, davon ca. 25 Einzeltitel, plus ein paar synthetische Derivate und „Commodities“. Der Bestand schwankt, weil das Depot gerade in unruhigen Zeiten wie jetzt (Q1/2022) aktives Management braucht, Ich setze Schwerpunkte auf paar Branchen und gewichte Regionen auch aktiv. Auch ein paar hochspekulative Titel sind dabei, die aber eher mit kleinen Positionen. D. h. ich diversifizierte nicht in voller Breite, sondern anhand meiner globalen und volkswirtschftlichen Erwartungen. Als Grundsatz ist mir ansonsten wichtig, dass ein Teil der Titel eine brauchbare Dividende abwerfen. Das reduziert zwar die Kurschancen, bringt aber bei prognostizierbarer Wirtschaftlage eine gewisse Sicherheit mit rein. Das Depot hier ist im übrigen durch die jüngsten Turbulenzen in Q1/2022 unbeschadet durchgekommen, auf 12-Monate-Sicht steht weiterhin ein prozentual zweistelliger Wertzuwachs. Das war ein Produkt aus Diversifizikation und aktiver Depotverwaltung. Bei absehbaren starken Abwärtsbewegungen lege ich auch manchmal fein dosierte Hebelprodukte (Dax oder auch EUR/USD) mit rein.

Hallo Daniel,

vielen Dank für deinen interessanten Kommentar. Das hört sich so an, als hättest du die umfangreiche Gedanken gemacht und es freut mich, wenn du mit der Performance zufrieden bist. Glaubt man der allgemeinen Nachrichtenlage, sind die Zeiten hinsichtlich Aktieninvestments immer unruhig. Nicht nur derzeit. Für deine Hebelprodukte zur Absicherung sehe ich nur die Schwierigkeit, das starke Abwärtsbewegungen üblicherweise nicht absehbar sind. Gab es schon mal einige dieser starken Abwärtsbewegungen, wo du das ausprobieren konntest und welche Erfahrungen hast du damit gesammelt?

VG Marco

Hallo Marco,

zur Diversifikation nur soviel … jeder, der sich selbständig macht, kauft nur eine Aktie (nämlich sein Unternehmen).

Du beispielsweise investierst sehr viel in ein Projekt: In Dich und deinen Blog!

Du würdest doch auch keine 15 bis 30 Blogs betreiben.

Es gibt sehr viele Menschen, die nur mit einem Unternehmen (eine Aktie) sehr reich geworden sind: Zuckerberg, Bezos, Gates usw.

Ich besitze genau 7 Unternehmen (Aktien) .. reicht mir und bin zufrieden.

Im Gegenteil: Werde mein Depot zukünftig auf 5 Aktien reduzieren.

Aber: Jeder muss seinen ganz eigenen Anlagestil entwickeln.

Schöne Grüße

Uwe

Hallo Marco,

guter Artikel zur Diversifikation. Bin da ganz bei dir. Aktuell habe ich auch 19 Titel im Depot und merke ganz klar den positiven Effekt bei Kursschwankungen, denn einige Titel korrelieren kaum. Niedrigere Schwankungen und solide Erträge.

Mein Ziel sind so um die 40 Titel.

Grüße Thomas von DIVDepot

Hi Thomas,

da bin ich ja mal gespannt, wann du deinen Zielwert erreichen wirst und vor allen Dingen wie deine Erfahrungen bzgl. Zeitaufwand und Übersichtlichkeit sein werden. Ich hoffe, du berichtest uns!

Ich kann mir aktuell gar nicht vorstellen, so viele interessante Aktien zu finden. Ich bräuchte zu den 40 Unternehmen im Depot ja noch eine umfangreiche Watchlist. So groß sind mein Kompetenzkreis bzw. mein Interessensbereich aktuell gar nicht. Aber man entwickelt sich ja auch immer ein noch weiter. Wir werden sehen!

Viele Grüße

Marco

Hallo,

Frage zu diesem Bild von finanzmonitor.com:

Bei 15-30 Aktien sinkt unsystematische Risiko fast auf null in Vergleich zu wievielen Werten bzw. in Vergleich zu welcher Benchmark?

Hallo,

die Darstellung kann man als eine Art Faustregel bezeichnen. Faustregeln dienen ja bekanntlich dazu, schnell einen Wert zu ermitteln, haben aber nicht den Anspruch präzise Berechnungen durchzuführen.

Die Kernaussage der Grafik lautet, dass das unsystematische Risiko bei einem fiktiven oder realen Depot im Bereich von 15-30 Aktien sehr niedrig ist. Niedriger als bei 1-14 Aktien. Die Benchmark ist natürlich dasselbe Depot mit einer anderen Anzahl an Aktien.

Irgendwann ist dann einfach ein Punkt erreicht, wo die Ergänzung weiterer Werte nicht mehr zu einer Verbesserung des Diversifikationseffektes führt. Die Aussage ist aber nicht mehr Teil der grafischen Darstellung.

Schönen Gruß

Marco